Не все так просто

Внезапная — для сторонних наблюдателей — отставка высокопоставленных менеджеров породила множество версий о ее причинах.

Ряд комментаторов попытались если и не связать напрямую, то как минимум запараллелить новости об отставке и скандальное дело господ Арашуковых. Напомним, что в конце января прямо в Совете Федерации был задержан, а затем арестован сенатор от Карачаево-Черкесии Рауф Арашуков. Ему вменяются особо тяжкие преступления, в том числе убийство. В тот же день были задержаны его отец Рауль Арашуков и двоюродный брат Руслан Арашуков, генеральный директор компании «Газпром межрегионгаз Астрахань». Следствие считает, что Арашуков-старший организовал хищение газа у «Газпрома» более чем на 30 млрд рублей. Помимо самих Арашуковых в деле фигурирует еще ряд топ-менеджеров северокавказских межрегионгазов.

Рауль Арашуков с конца 1990-х работал на руководящих должностях в различных компаниях, занимающихся газораспределением на юге России. Уволен был в 2011 году как раз в рамках кампании против незаконного обогащения менеджеров за счет вывода средств из госкомпаний по различным схемам, в том числе через предоставление заказов подконтрольным фирмам, — той самой, которая привела к отставке Александра Ананенкова.

Владимир Путин вывел эту кампанию в публичную плоскость в декабре 2011 года во время выступления на совещании, посвященном развитию энергетики. Примечательно, что президент упомянул об увольнении Арашукова, не назвав, правда, его фамилию.

Тем не менее это не помешало Раулю Арашукову стать советником генерального директора «Газпром межрегионгаза» Кирилла Селезнева. Так что если кто и должен пострадать в связи с делом Арашуковых, то первый в этой очереди, судя по всему, глава профильного подразделения, а не Медведев и Голубевым и тем более не Черепанов. Однако с момента начала дела Арашуковых прошло уже больше месяца, но никаких кадровых решений в отношении Кирилла Селезнева не принято.

Надо сказать, что он давно знаком с Алексеем Миллером: в бытность последнего директором по развитию Морского порта Санкт-Петербург, г-н Селезнев трудился там же в должности главного специалиста по координации инвестиционной деятельности. Затем пару лет был начальником налоговой группы в «Балтийской трубопроводной системе», где Алексей Миллер уже был генеральным директором. Когда в 2001 году Миллер стал председателем правления «Газпрома», Селезнев стал его помощником, ну а дальше дорос до члена правления и руководителя «Газпром межрегионгаза».

На рынке внимательно следят за его судьбой: от того, как она сложится, зависят и перспективы самого Алексея Миллера.

Директор Фонда национальной энергетической безопасности Константин Симонов считает, что Миллер может и вовсе обернуть историю с делом Арашуковых в свою пользу: «Это история про отношения центра и кавказских элит. Долгое время они строились так: центр давал им ресурсы, а они обеспечивали политическую лояльность региона. “Газпром” же выступал как ресурсоснабжающая организация. При этом “Газпром” все время сигнализировал о неплатежах, воровстве, и был готов сам навести там порядок, если бы ему дали на то санкцию. Но никто ее не давал. Конечно, это ошибка Селезнева, что он держал Арашукова в советниках, но это тоже была часть отношений с местными элитами. Сейчас система “ресурсы в обмен на лояльность” начинает рушиться, и здесь Миллер может сказать: если бы мне, мол, дали полномочия, я бы разобрался раньше».

Так что пока ситуация, скорее, выглядит как укрепление позиций Алексея Миллера: он сумел уволить двух тяжеловесов, получив на то санкцию (а в этом уверены все комментаторы и эксперты) у руководства страны.

Сдвиг тектонической плиты

Еще один аргумент в пользу того, что у Алексея Миллера все не так плохо: «Газпром» активно занимается созданием «дочки», которая будет выполнять строительные работы для предприятий группы.

Летом прошлого года «Газпром» выступил в числе учредителей компании «Газстройпром», которая начала скупать активы бывшего подрядчика газового концерна — «Стройгазконсалтинга» (СГК). Ранее этой компанией владел вместе с партнерами Зияд Манасир, она брала на себя значительную долю подрядных заказов от «Газпрома» и успешно конкурировала за них с компаниями «Стройтранснефтегаз» Геннадия Тимченко и «Стройгазмонтаж» Аркадия Ротенберга. Но после 2013 года «Газпром» перестал давать СГК новые подряды, что в конце концов привело к смене владельцев и распродаже ее активов по частям. Чем «Газпром» и воспользовался. Так что вскоре со строительными компаниями Тимченко и Ротенберга за заказы газового концерна будет конкурировать компания, существенной долей которой владеет сам «Газпром». Учитывая, что до 2035 года ежегодные капитальные вложения группы будут на уровне триллиона рублей, побороться будет за что.

Мы помним историю с Александром Фэком, аналитиком Sberbank CIB, который в своем докладе Russian Oil and Gas: Tickling Giants раскритиковал «Газпром» за то, что его мегапроекты суть не что иное, как способ дать заработать подрядчикам — тем же «Стройтранснефтегазу» и «Стройгазмонтажу» и что «Газпром» управляется не в интересах своих акционеров, среди которых государство, а в интересах своих подрядчиков. Что ж, теперь у «Газпрома» есть что ответить, ведь обогащаться будет и его «дочка», а значит, деньги из семьи, то есть из группы «Газпром», не уйдут.

В топку

Начать поставки газа в Китай планируется уже 1 декабря, на 20 дней раньше запланированного. Тут, правда, есть одна тонкость. Газ, который пойдет в эту трубу с месторождений, богат ценными компонентами, в частности гелием и другими фракциями (этан, бутан, пропан и проч.), которые могут быть использованы как сырье для химической промышленности. Отправлять в Китай газ с этими ценными примесями было бы нерационально, поскольку в его цене они не учитываются. Собственно говоря, не только в Китай: некоторые европейские потребители также загружают российским газом свои химические производства, извлекая из него ценные фракции, а на сжигание отправляют освобожденный от примесей метан. Сам «Газпром» переработкой газа, можно сказать, практически и не занимается, если учитывать объемы, которые он добывает. Среднегодовой объем переработки природного и попутного газа «Газпромом» — порядка 30 млрд кубометров. И с начала 2000-х он только снижался. Был некоторый всплеск, когда концерн учитывал переработку газа «Сибуром», в то время, когда он контролировал эту компанию. Но этот период был недолгим: «Сибур», созданный на базе активов «Газпрома», давно уже частная компания.

Исправить ситуацию и продлить технологическую цепочку производством продукта с высокой добавленной стоимостью решено за счет строительства на конце «Силы Сибири» Амурского газоперерабатывающего завода. Строительство завода началось в 2015 году, запустить первые две технологические линии планируется в 2021 году, а выход на полную мощность намечен на 2024-й. После ввода в эксплуатацию это будет крупнейший в России и второй в мире газоперерабатывающий завод, рассчитанный на переработку 42 млрд кубометров газа. По плану завод будет выпускать до 60 млн кубометров в год гелия, около миллиона тонн пропана, порядка 500 тыс. тонн бутана и до 2,5 млн тонн этана. Часть этой продукции будет продаваться на мировом рынке, а для переработки этана планируется построить еще одно производство — Амурский газохимический комплекс мощностью 1,5 млн тонн этилена с дальнейшей переработкой в полиэтилен различных марок. Эту часть технологической цепочки, возможно, построит как раз «Сибур». Возможно — потому что окончательное решение, будет ли реализован этот проект, еще не принято. Руководство «Сибура» обещает сделать это только во втором полугодии. Сомнения понятны: строительство такого предприятия — удовольствие не из дешевых. Ранее министр энергетики России Александр Новак со ссылкой на «Сибур» называл сумму необходимых капитальных затрат — 500 млрд рублей. Что же касается проекта «Газпрома», то первоначально он оценивался в 670 млрд рублей, затем Алексей Миллер, выступая на ВЭФ-2017, назвал сумму 950 млрд. При этом чуть ранее министр говорил, что необходимы инвестиции со стороны «Газпрома» в размере 1,344 трлн рублей.

Сопоставим по стоимости еще один проект по газопереработке, который анонсировался «Газпромом». На этот раз в западной части страны. В мае 2017 года «Газпром» и компания «Русгаздобыча» подписали меморандум о намерениях построить газохимический комплекс, который перерабатывал бы газ с выделением из него полезных фракций — этана, пропана, бутана и проч. Очищенный от ценных примесей газ в дальнейшем предполагалось отправлять на экспорт в Европу, а выделенные из него компоненты использовать для производства этилена и полиэтилена. Как сообщалось, этот газохимический комплекс мог бы превзойти Амурский проект по объемам переработки газа — 45 млрд кубометров. Однако в последнее время никаких новостей о проекте не появлялось.

Кто уволен

Об увольнении главы экспортного направления, 63-летнего Александра Медведева и заместителя председателя по поставкам газа в РФ 66-летнего Валерия Голубева стало известно в понедельник. Оба топ-менеджера пришли в «Газпром» практически в одно время с Алексеем Миллером, который стал главой компании в 2001 году, но членами его команды они не являлись.

После увольнения, как сообщается, «жесткий переговорщик» Александр Медведев, проработавший в холдинге 17 лет, «сосредоточится на деятельности Международного делового конгресса и работе в питерском футбольном клубе «Зенит»», который он 22 февраля возглавил вместо руководителя «Газпром нефти» Александра Дюкова. По слухам, он не всегда имел одну точку зрения с Миллером.

Что касается Валерия Голубева, то его карьера в «Газпроме» продолжалась 16 лет. Прощаясь с ним, Алексей Миллер выразил ему благодарность «за многолетнюю плодотворную работу на благо ПАО «Газпром»».

Еще одним сотрудником «Газпрома», который потерял свою должность, оказался Всеволод Черепанов, входящий в правление начальник департамента добычи. Однако в компании он останется, но уже на другой должности.

Последний раз большие перестановки в топ-менеджменте «Газпрома» произошли в 2011 году. Тогда из компании были уволены сразу три члена правления: Александр Ананенков, Виктор Илюшин и Ольга Павлова, но пост зампреда занимал только Ананенков. Имена тех, кто придет на смену Медведеву и Голубеву, пока неизвестны.

Газопроводозамещение

Помимо «Силы Сибири» в этом году «Газпром» должен запустить еще два газопровода — «Турецкий поток» и «Северный поток — 2». Тем самым он надеется решить проблему украинского транзита: контракт между «Газпромом» и «Нафтогазом» заканчивается как раз в конце 2019 года. Переговоры о его продлении идут, однако пока никаких конкретных договоренностей нет. После январской трехсторонней встречи России, Украины и Еврокомиссии стало известно, что ЕК предложила участникам заключить договор на срок не менее десяти лет и предусмотреть объемы прокачки в таком размере, чтобы они были привлекательны для инвесторов, которых будут агитировать заняться модернизацией украинской газотранспортной системы. В свою очередь Александр Новак в интервью Газете.Ru напомнил, что украинской ГТС около пятидесяти лет, она изношена и, чтобы привести ее в надлежащее состояние, необходимы значительные вложения. И потому транзит российского газа по украинскому маршруту в два — два с половиной раза дороже, чем по другим маршрутам, отметил министр.

Сейчас через Украину проходит порядка 40% российского газа, отправляемого на экспорт. Главный вопрос: сумеет ли «Газпром» заместить украинский транзит за счет запущенных двух новых потоков? Ответ: нет.

Порядка 15–20 млрд кубометров газа придется прогонять в Европу через украинскую ГТС. По крайней мере до тех пор, пока не будет полностью запущена вторая нитка «Турецкого потока»: свою часть трубы должна построить Болгария, чтобы обеспечить доступ газа дальше в Европу. Кроме того, после завершения строительства «Северного потока — 2» газ из него в полном объеме не может быть доставлен потребителям, поскольку еще не построен сухопутный газопровод EUGAL, через который российский газ начнет поступать в газовую сеть Европы. EUGAL будет введен в эксплуатацию не раньше конца 2020 года.

Так что договариваться с Украиной придется. И это будут непростые переговоры.

Эти три буквы

Объем прокачки по ГТС Украины будет зависеть в том числе от спроса на российский газ на европейском рынке. Основная опасность здесь — СПГ. «Газпром» по-прежнему считает, что сжиженный газ не конкурент трубопроводному. По словам Елены Бурмистровой, доля сжиженного газа на рынке Европы по итогам прошлого года составила около 13%, что значительно ниже показателя 2011 года — 17%. Рост спроса на импортный газ из-за падения собственной добычи Европа компенсировала покупкой в первую очередь трубопроводного газа. Учитывая, что цена на СПГ выше, в «Газпроме» надеются, что компания сумеет удержать свою долю на рынке Европы в размере 35% или даже больше.

Вместе с тем в своем обзоре мирового рынка СПГ, который вышел в конце февраля, Shell фиксирует рост спроса на сжиженный газ на мировом рынке. В 2018 году спрос вырос относительно 2017 года на 27 млн тонн и достиг 319 млн тонн. В следующем году, считают в Shell, он подрастет еще на 35 млн тонн, а в 2020-м мировое потребление СПГ дойдет до 384 млн тонн. Более того, Shell не исключает возникновения дефицита в середине 2020-х годов.

Да, наибольший спрос на СПГ в Азии, прежде всего это Китай и Индия. Но тот же «Газпром» в своей презентации отмечает, что цены на газ в Европе покрывают издержки американских производителей СПГ, и это делает его поставки в Европу экономически обоснованными, но считает, что более высокие цены на СПГ в Азии будут способствовать отправке газовозов из США именно в этот регион. Вместе с тем та же Shell ожидает, что спрос на СПГ в Азии будет замедляться из-за замедления роста потребления в Китае, и освободившиеся объемы газа могут быть перенаправлены как раз в Европу. Тут, кстати, неплохо вспомнить и о «Силе Сибири»: поставляя в Китай трубопроводный газ, «Газпром» снижает его потребность в покупке СПГ.

Вообще, отношения «Газпрома» с СПГ простыми не назовешь. Долгое время он старался не замечать проблем, связанных с мировым ростом производства и потребления сжиженного газа. К тому моменту, когда проблема СПГ встала в полный рост, время было упущено, и сегодня концерн находится в позиции догоняющего. Да и то, надо сказать, бежит он с ленцой. Проект «Сахалин-2», где у «Газпрома» 50%, назвать газпромовским сложно — это все-таки завод, построенный иностранными компаниями. «Газпром» вошел в него в 2007 году, после того как к первоначальным участникам проекта были предъявлены претензии со стороны российских государственных органов. Серьезное возвращение к теме СПГ «Газпром» обозначил уже только в 2013-м. Тогда было объявлено о намерении построить завод СПГ в Ленинградской области мощностью 10 млн тонн. Соглашение о создании совместного предприятия с партнером проекта — Shell — было подписано в июне 2017 года. Однако к строительству «Балтийского СПГ» «Газпром» пока не приступил.

Прогнозы размера дивидендов Газпрома в 2023 году

Собрание акционеров компании пройдёт 30 июня 2023 года. Один из вопросов, который будет обсуждаться – это дата выплаты дивидендов Газпрома в 2023 году. В 2022 году вознаграждение выплачивали за первое полугодие. Размер дивидендов составил 51,03 руб. за акцию – это рекорд.

Итоги текущего года едва ли будут столь радужными для держателей ценных бумаг. Высокий размер дивидендов зафиксирован в 2019 году (16,61 руб./акция) и в 2020 году (15,24 руб./акция). Если 2023 год будет финансово удачным, можно ждать примерно таких же значений (плюс-минус 10%).

По мнению аналитиков «БКС Экспресс», ожидаемые дивиденды Газпрома за 2022 год составят 18 руб. за акцию. Кирилл Комаров, эксперт «Тинькофф Инвестиции», считает, что дивиденды в 2023 году возможно будут в 2 раза ниже, чем в 2022 году. А некоторые эксперты даже полагают, что ПАО Газпром вовсе откажется от выплат акционерам, а чистая прибыль пойдёт на нужды государства.

Мы обновим эту статью, как только станет известен размер и дата выплаты дивидендов. Добавьте ее в закладки, чтобы не потерять.

- Норникеля,

- Сбербанка,

- Роснефти,

- Сургутнефтегаза,

- Совкомфлота,

- Лукойла.

У нас все хорошо

Очевидно, в «Газпроме» понимали, что сообщение об отставках создаст негативный информационный фон, поэтому оно появилось накануне Дня инвестора, в ходе которого представители концерна обнародовали ряд жизнеутверждающих новостей.

Так, «Газпром» поставил новый рекорд: его доля в европейском потреблении газа с учетом Турции доросла до 36,7%. Для сравнения: в 2011 году она составляла 27,3%. Средняя экспортная цена на газ «Газпрома» выросла в 2018 году относительно 2017-го на 24,6% и составила 245,5 доллара за тысячу кубометров, при том что прошлогодний бюджет компании верстался исходя из более низкой цены — 197 долларов. На текущий год Елена Бурмистрова прогнозирует цену в диапазоне 230–250 долларов за тысячу кубометров.

В части физических объемов поставок газа в Европу тоже взята очередная планка — 201,8 млрд кубометров. О том, что эта цель поставлена, Алексей Миллер заявлял еще летом прошлого года. Тогда динамика экспорта позволяла без особых усилий преодолеть двухсотмиллиардный рубеж. Однако в последние три месяца экспорт газа начал снижаться, ставя под сомнение обозначенную Миллером цель. Тем не менее «Газпром» сумел ее достичь. Удалось это за счет продажи газа из европейских хранилищ своему же трейдеру Gazprom Marketing & Trading. Как пишет «Интерфакс» со ссылкой на данные «Газпрома», экспорт российского газа в дальнее зарубежье резко подскочил в последние две недели года. Практически весь аномальный рост пришелся на две страны — Нидерланды и Австрию, где у «Газпрома» находятся самые крупные хранилища. Они-то и приняли в этот период на три миллиарда кубометров газа больше обычного, которые, видимо, и выкупил газпромовский трейдер. Газ так и оставался до конца года в подземных хранилищах, но формально он был продан.

В дальнейшем «Газпром» намерен и дальше наращивать объемы поставок: зампредправления компании Андрей Круглов прогнозирует, что до 2025 года экспорт газа (без учета стран бывшего СССР) вырастет на 20%. Правда, этот рост в основном будет обеспечен пуском газопровода «Сила Сибири», по которому планируется поставлять в Китай 38 млрд кубометров газа ежегодно. Пуск этой газовой магистрали намечен на конец текущего года: «Газпром» утверждает, что по состоянию на 20 февраля построено более 99% линейной части газопровода от Чаяндинского месторождения до границы с Китаем.

Какие факторы повлияют на стоимость акций Газпрома в 2023 году

Главная ценность предприятия заключалась в его ориентации на экспорт. Еще не так давно «Газпром» формировал значительную часть валютных доходов страны. С конца 2021 года поставки углеводородов в Европу начали снижаться. В 2022 году выпадение объёмов удавалось компенсировать растущей ценой.

Однако Евросоюз адаптировался и сейчас старается обходиться без российского сырья. Вслед за этим цена тоже пошла вниз. В отличие от нефти, природный газ сложнее переориентировать на другие страны. Выбор у России невелик: Китай, Индия, Турция, Пакистан. Пройдут годы, прежде чем рынок выровняется. А значит, негативный прогноз дивидендов Газпрома в 2023 году – полностью реален.

Среди ключевых факторов, которые повлияют на цену акций:

- Стабильность поставок природного газа в Китай, Евросоюз и Турцию.

- Налоговые требования со стороны Правительства РФ (деньги «Газпрома» по-прежнему рассматривают как источник латания финансовых дыр).

- Сохранение темпов роста мировой экономики (при наступлении рецессии спрос на сырьё рухнет).

- Геополитическая обстановка в Европе и мире.

- Цены на углеводородное сырьё (в том числе – природный газ) в ЕС.

Еще один немаловажный фактор стоимости акций – сами дивиденды. Дело в том, что право на них получают те, кто владел акциями на определенную дату. В 2023 году это будет 5 июня. Соответственно, как только компания объявит о сумме дивидендов, цены на акции вырастут приблизительно на эту сумму (ведь покупая акцию, инвестор покупает и фактически включенную в нее выплату).

Возможные позитивные факторы

Среди потенциальных драйверов роста – подписание соглашения с Китаем и плохая погода в Европе. Отопительный сезон 2023-2024 года может оказаться сложным, и тогда цены на газ пойдут вверх. Однако вероятность наступления холодной зимы ниже, чем тёплой.

Что касается наращивания объёмов экспорта в КНР, то это лишь позволит сохранить добычу на нынешнем уровне. Всё же «разворот на Восток» вряд ли стоит считать панацеей от всех бед России – Китай тоже сталкивается с серьезными экономическими вызовами. А по политическим причинам надеяться на масштабный приток валюты и технологий из Китая не приходится.

Негативные факторы

Цена на газ будет снижаться независимо от того, войдёт мировая экономика в рецессию или нет. В США возобновили работу заводы Freeport LNG, которые стояли с июня 2022 года (годовая мощность – 15 млн тонн). К концу 2023 года ExxonMobil запустит завод Golden Pass (годовая мощность – 6 млн тонн). Эти и другие проекты усилят конкуренцию на мировых рынках.

Уже сейчас многие европейские страны переходят к политике нулевых поставок российского газа (часто – в ущерб своим экономикам). Эти тенденции будут лишь нарастать, а поставки СПГ морем только их усилят.

Хозяин всея трубы

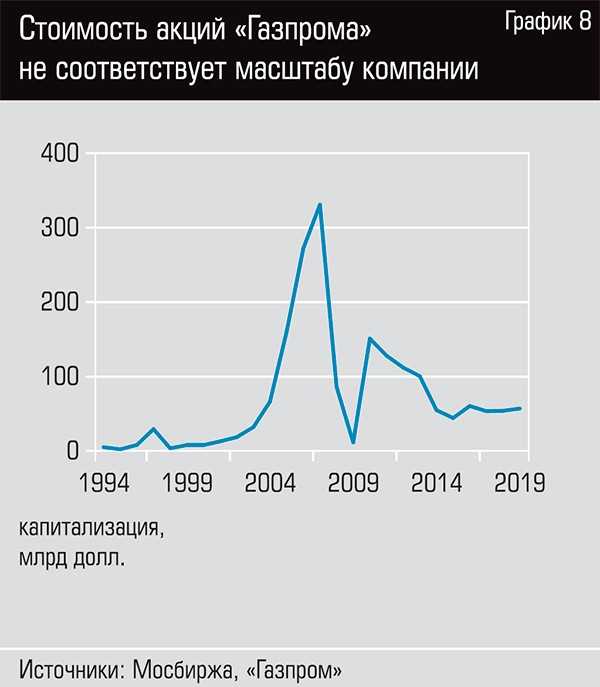

Сегодня капитализация «Газпрома» находится на уровне 56 млрд долларов. Это не может не разочаровывать после того, как в пике она превышала 360 млрд, а Алексей Миллер тогда обещал, что в течение семи-восьми лет «Газпром» станет крупнейшей в мире акционерной компанией и будет стоить триллион долларов.

Конечно, мир за десять лет изменился, но тогдашние иностранные соперники российской компании по-прежнему стоят дорого. Объяснять сложившееся положение только общеполитической ситуацией и наложенными на Россию санкциями тоже было бы неправильно: несмотря на внешний фон, прирост стоимости некоторых российских компаний из нефтегазового сектора в разы больше, чем у «Газпрома».

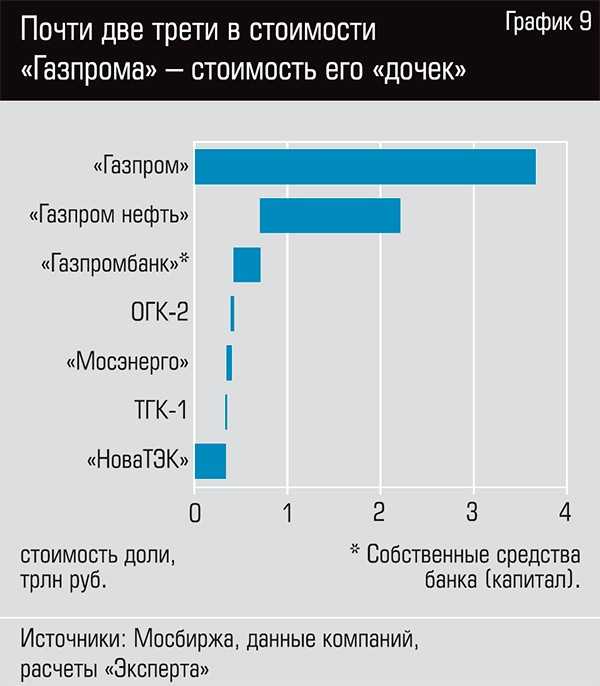

Более того, значительную долю в стоимости «Газпрома» занимает стоимость компаний, в которых у концерна есть доля, хотя они не связаны с его основной деятельностью.

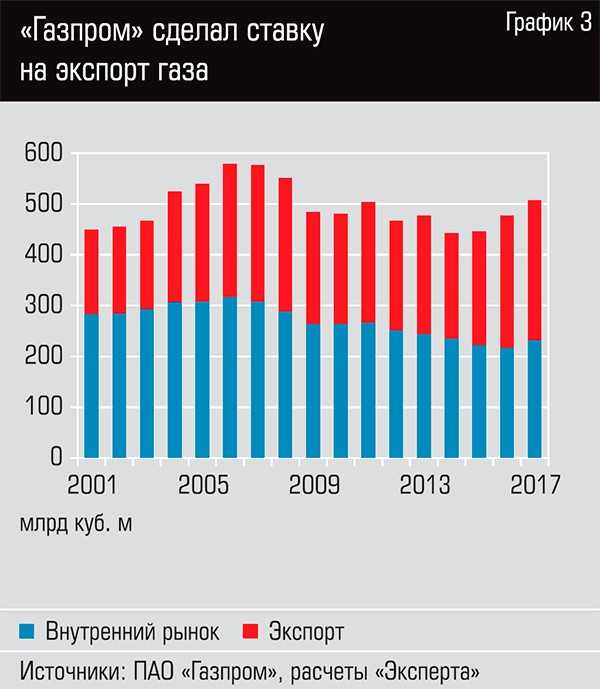

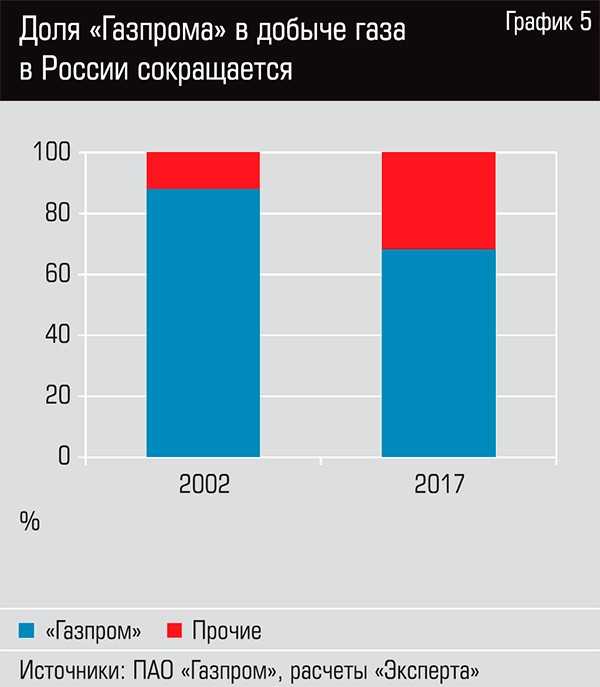

В росте стоимости российских конкурентов «Газпрома» есть и «заслуга» самого концерна: его доля на внутреннем рынке добычи газа постепенно снижается. В приоритете экспорт, объем поставок за рубеж начиная с 2015 года превышает объем поставок на внутренний рынок.

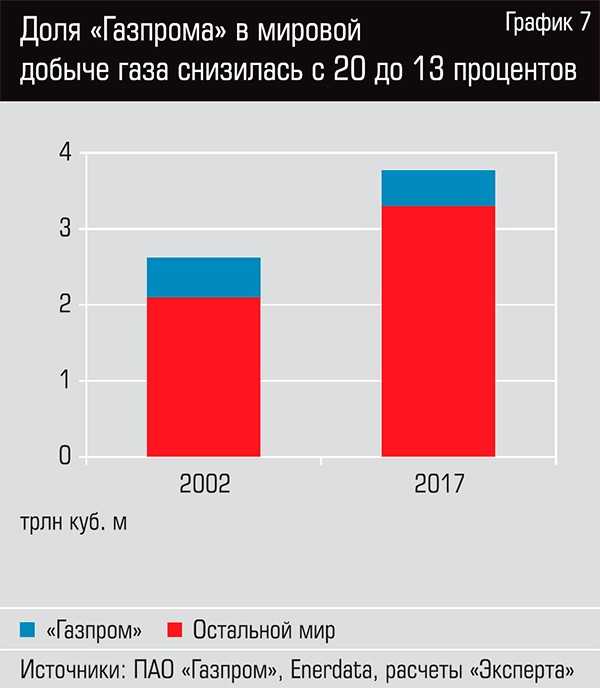

Впрочем, и на мировом рынке вес «Газпрома» уменьшился. В том числе из-за недостаточно взвешенной оценки перспектив мирового рынка сжиженного газа: трубу по все уголки мира не протянешь, а вот газовоз отправить можно. Их и отправляет «НоваТЭК», который построил на Ямале завод СПГ и собирается строить еще один.

Добыча газа у «Газпрома» тоже снижается, несмотря на рост капитальных затрат. Правда, нужно отметить, что их основная часть идет на развитие транспортировки — ремонт старых и строительство новых газопроводов.

Будучи единоличным владельцем трубопроводной системы России и экспортных газопроводов, «Газпром» хочет оставаться им и дальше. Попытки выделить из него этот вид деятельности предпринимались неоднократно. Последние пертурбации вновь вынесли эту тему в повестку дня. Однако представляется, что столь радикальный шаг все-таки не будет сделан. Скорее стоит ожидать актуализации вопроса о возможности допуска к экспортной трубе независимых производителей. И в зависимости от того, будет ли он принят к обсуждению в публичной плоскости на самом высоком уровне, зависит и понимание, выиграл или проиграл Алексей Миллер в этом эпизоде межэлитной борьбы, который стал известен широкой общественности.

Хочешь стать одним из более 100 000 пользователей, кто регулярно использует kiozk для получения новых знаний?Не упусти главного с нашим telegram-каналом: https://kiozk.ru/s/voyrl

Как рассчитываются дивиденды Газпрома

У компании есть документ с дивидендной политикой, разработанной и утвержденной в 2019 году. В качестве базы служит чистая прибыль, скорректированная на ряд переменных (курсовые разницы, обесценение основных средств и т. д.). В качестве ориентира может выступать и ожидаемый размер чистой прибыли. Не менее 50% от итоговой величины идёт на выплату держателям акций дивидендов. Размер выплаты рекомендует Совет директоров – хотя, как показал 2021 год, к его рекомендациям могут и не прислушаться.

Что интересно, за всю историю ПАО «Газпром» дивиденды не выплачивались всего 2 раза – в 1998 году и 2021 году.

Прогнозы динамики акций Газпрома в 2023 году

Текущие и будущие котировки акций Газпрома сложно оценивать в отрыве от рынка газа. А его сложно назвать стабильным – за прошедшие два года цены росли до рекордных значений. Расти они начали примерно с августа 2021 года, доходили до пиков в октябре и декабре 2021-го, а рекорд поставили в начале марта 2022-го. Потом, даже после нескольких пиков, они опустились до докризисного уровня. Сейчас на газовом хабе в ЕС за тысячу кубометров дают меньше 500 долларов – когда на пиках цена превышала 3800 долларов.

Примерно такую же динамику повторили и акции Газпрома. Всё просто: чем дороже газ, тем больше на его поставках заработает компания. Но это работало до февраля 2022 года, когда ценные бумаги ПАО Газпром сильно потеряли в цене. Тогда котировки падали, потому что инвесторы стремительно избавлялись от любых российских активов перед лицом неизвестности.

Как видно, цены на акции сильно прыгали два прошедших года:

В 2022-м было несколько раундов отыгрышей и падений. Сейчас акции сильно подешевели и торгуются в коридоре 168-169,5 руб. за единицу. Примерно с октября 2022 года цены остаются приблизительно на одном уровне:

Сейчас компания испытывает колоссальное давление из-за геополитических событий. Сокращение поставок природного газа в Евросоюз, взрывы на «Северных потоках», санкции – всё это не вызывает у инвесторов оптимизма.

Эксперты дают такие прогнозы:

- Аналитик «Финам» С. Кауфман полагает, что драйвером роста акций Газпрома может стать подписание соглашения с Китаем. «Сила Сибири-2» находится на стадии проектировки, и финализация договора обеспечит спрос на российские углеводороды на годы вперёд. КНР может забрать значительную часть выпадающих объёмов европейского рынка. Вместе с тем, аналитик «Финам» резюмировал, что текущий рост цен акций является спекулятивным.

- «БКС Экспресс» полагает, что котировки акций Газпрома уйдут вниз. Причина тому – снижение спроса на углеводородное сырьё. Действительно, цена нефти сильно просела, а потому предпосылки для роста стоимости природного газа отсутствуют. В своём обзоре «БКС Экспресс» нарисовала крайне негативную картинку на 2023 год: снизится чистая прибыль предприятия, упадут дивиденды.

- В SberCIB тоже настроены негативно. Стоимость акции прогнозируют на уровне 160 рублей (ранний прогноз – 180 рублей). Низкую цену на газ напрямую увязывают с европейским рынком.

- В декабре 2022 года аналитики General Invest полагали, что компания покажет хорошие результаты по итогам 2023 года. Т. Симонова, эксперт организации, вскользь говорила о возможном снижении стоимости акций в начале 2023 года, и её прогноз подтвердился.

- Ближе всех к реальности оказались цифры «Кит Финанс». Стоимость одной акции называли в коридоре 155-175 рублей.

Крупнейшим акционером Газпрома является государство – России принадлежит в нем 50,23%. Держатели ADR (то есть, зарубежные инвесторы) составляют 16,16%, а 33,61% – прочие лица. Соответственно, в выплате дивидендов достаточно сильно заинтересовано и само государство.